Сировинні товари показали різноспрямовану динаміку в 2019 році. У кожному конкретному випадку на динаміку впливали фактори унікальні для того чи іншого сектора. При цьому можна зробити певні загальні висновки і припустити тренди 2020 року на основі наявної статистики, вважає Борис Красножонов, керівник відділу аналітичних досліджень Альфа-банку.

Перш за все слід зазначити, що Китай займає абсолютно домінуючу роль майже на всіх сировинних ринках. Наприклад, Китай споживає і виробляє більше 50% світової сталі, наблизившись впритул до цифри 1 млрд тонн виробництва в 2019 рік. Для порівняння, США в цьому році виробить трохи більше 85 млн тонн сталі, а Росія - близько 71-72 млн тонн. Китай споживає близько 55% загальносвітового обсягу нікелю, алюмінію і міді за статистикою 2018-2019гг. Гравець з настільки великою часткою в будь-якому з основних сировинних сегментів, безумовно, впливає на динаміку цін. Однак ми бачимо, що ціни на нікель ростуть на 35%, в той час як ціни на мідь виросли лише на 6%, а ціни на алюміній залишилися фактично незмінними. Ми вважаємо, що різниця в динаміці цін зумовлена трьома основними чинниками – (1) часткою самозабезпеченості Китаю, (2) ситуацією з пропозицією в секторі і (3) впливом стратегічних ініціатив ("Один пояс - один шлях" і "Північний морський шлях") на інфраструктурні інвестиції. Треба говорити про те, що Китай в цілому не зацікавлений в імпорті сировинних товарів за високими цінами у разі повної самозабезпеченості в тому чи іншому сегменті.

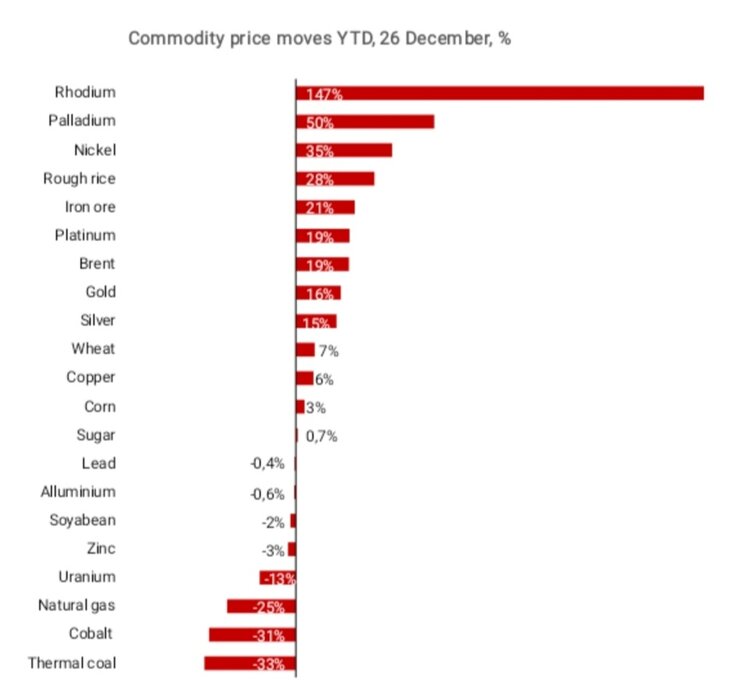

Динаміка основних сировинних товарів за 2019

Аналізуючи ці фактори, можна зробити висновки, які корелюють з динамікою цін у 2019 році і вказують на основні вектори розвитку в 2020 році.

Метали платинової групи. Незважаючи на значне зниження продажів легкових автомобілів в Китаї в 2019 році, ціни на паладій і родій виявилися лідерами зростання. Китай не виробляє паладій, будучи найбільшим споживачем. При цьому зростання пропозиції паладію з боку Росії і Південної Африки обмежений. Після консолідації паладію в районі $1900-2000 за унцію можна очікувати подальшого зростання.

Нікель. Китай є найбільшим виробником нержавіючої сталі, де знаходить застосування близько 70% нікелю, і найбільшим виробником акумуляторних батарей, де преміальний нікель знаходить все більше застосування. Виробництво нікелю в Китаї обмежено, і країна імпортує необхідні обсяги нікелю, феронікелю та нікелевої руди. Зростання пропозиції нікелю обмежений через відсутність нових великих проектів, а в сегменті нікелевої руди підтримку ціною нікелю надають обмеження на експорт і виробництв в Індонезії і на Філіппінах. Таким чином, можна очікувати повернення ціни нікелю на рівень $17000 плюс за тонну в 2020 році.

Залізна руда. Китай споживає близько 2/3 залізної руди в світі. Він імпортує більшу частину залізної руди, так як власні родовища, в основному, мають низький вміст заліза і невеликі за обсягом. Найбільші світові гравці в Бразилії та Австралії забезпечують зростання пропозиції, але, за нашими оцінками, він відстає від темпів зростання виробництва стали в Азіатсько-тихоокеанському регіоні. Ми очікуємо консолідацію цін на залізну руду в районі $90 за тонну (62%, cif, China) з можливим рухом вище $100 в наступному році. Залізна руда є одним з оптимальних показників обсягу інфраструктурних інвестицій в регіоні.

Коксівне вугілля. З урахуванням відсутності надійної статистики за марками коксівного вугілля, вироблених в Китаї, і використовуваних коксохімічних технологій, досить складно оцінити ситуацію з самообеспеченностью в Китаї. Ми вважаємо, що, споживаючи більше 60% світового коксівного вугілля, Китай продовжить активно імпортувати преміальні марки коксівного вугілля. Нових родовищ преміальних марок у світі не багато. Ціна твердого коксівного вугілля може повернутися до рівня $180-200 за тонну на базисі FOB в 2020 році.

Сталь. Китай виробляє близько 1 млрд тонн сталі, експортуючи близько 60-70 млн тонн. Ми очікуємо подальше зростання споживання і виробництва стали в Китаї (близько 5% в 2020 році) на тлі зростання інвестицій в основні засоби і вкладення в інфраструктурні проекти в рамках ініціативи"Один пояс - один шлях". Зростання виробництва стали в Китаї надасть підтримку цін на залізну руду і коксівне вугілля. Ми очікуємо подальше відновлення цін на сталь на світовому ринку в наступному році. Ціна гарячекатаного рулону може повернутися на рівень $500 за тонну на базисі FOB.

Мідь. Китай імпортує близько 2/3 споживаного обсягу міді, споживаючи близько 60% всієї міді, виробленої у світі. Наростаючий обсяг інфраструктурних інвестицій підтримує попит на мідь. Балансуючим фактором є зростання пропозиції з боку нових проектів середньої і малої величини. Більшість великих проектів в галузі не генерують достатній IRR при ціні міді нижче $7000 за тонну. Беручи до уваги всі ці фактори, ми очікуємо ціни на мідь в районі $6000 за тонну в наступному році з можливими коливаннями в діапазоні $5500-6000 за тонну.

Алюміній. Китай повністю забезпечений алюмінієм і є нетто-експортером даного металу. Світовий попит на алюміній демонструє відсутність зростання, у той час як пропозиція починає наростати за рахунок низки проектів та значного обсягу запасів за периметром складів LME. Слід також зазначити, що алюміній не знаходить широкого застосування на початковому етапі великих інфраструктурних проектів. Ми очікуємо, що ціна алюмінію в 2020 році збережеться на рівні $1700-1800 за тонну (cash, LME) з ризиком зниження до рівня $1600-1700 за тонну.

Золото. Світові ЦБ, включаючи ЦБ Китаю, продовжують нарощувати запаси золота. Китай є найбільшим виробником золота у світі. Слід зазначити, що існує значна розбіжність у динаміці попиту і пропозиції між фізичним золотом і паперовим золотом (деривативный ринок). В цілому світові ЦБ не зацікавлені в різкому зростанні цін на золото в моменті, коли вони нарощують свої запаси. При відсутності серйозної ескалації макро і геополітичних ризиків можна очікувати, що ціна золота залишиться на рівні $1500-1600 за унцію. Однак у випадку наростання ризиків у світовій економіці, потенціал зростання цін на золото може бути дуже значним. Золото є унікальним захисним активом у випадку кризових ситуацій, у той час як ліквідність даного активу, по відношенню до інших фінансових інструментів дуже незначна.