Геополитические и экономические особенности, внутренние водные пути (ВВП) Украины обладают колоссальным потенциалом для дальнейшего развития. Основными направлениями грузов украинского ВВП (с последующей доставкой по морю судами смешанного плавания либо перевалкой на морские суда) являются: страны региона Дуная, куда идет: уголь, черный металл (включая металлолом), зерно, жмых, масло, минеральные удобрения, руды, кокс, нефтепродукты; Турция, куда поставляются: лес, металлолом, зерно, руда, уголь, минеральные удобрения; страны Средиземноморского бассейна: зерно, растительные масла.

О перспективах развития флота Украины журналу «Судоходство» рассказала Светлана Шотт, директор по маркетингу «Смарт - Меритайм Групп». — В настоящее время из внутренних водных путей (ВВП) Украины судоходным остался только Днепр (с ограничениями). В 2019 году по Днепру было перевезено почти 11,8 млн т грузов, что на 19% больше, чем в предыдущем. Объем перевозок зерна за отчетный период вырос более чем на 54% — до 4,9 млн тонн. По итогам января-марта 2020 года грузовые перевозки по Днепру достигли 1,1 млн тонн. Осваиваются реки Южный Буг и Дунай, на которых существует проблема мелководья.

В настоящее время речным транспортом Украины перевозится меньше 1% процента грузопотока страны, железнодорожным — 21%, автомобильным — 78%. Для сравнения, в США и Индии по ВВП транспортируется — 53%, Нидерландов — 43%, Бразилии — 31%. По разным данным, потенциальная грузовая база только в регионе Днепра составляет приблизительно 70 млн тонн и до 350 тыс. TEU. Но, кроме наличия грузовой базы, в расчеты и прогнозирование перспектив роста флота, необходимо учитывать инфраструктуру для переориентации грузопотоков с «колес» на «воду».

Таким образом, развитие украинского флота речного и смешанного «река-море» плавания становится приоритетной задачей.

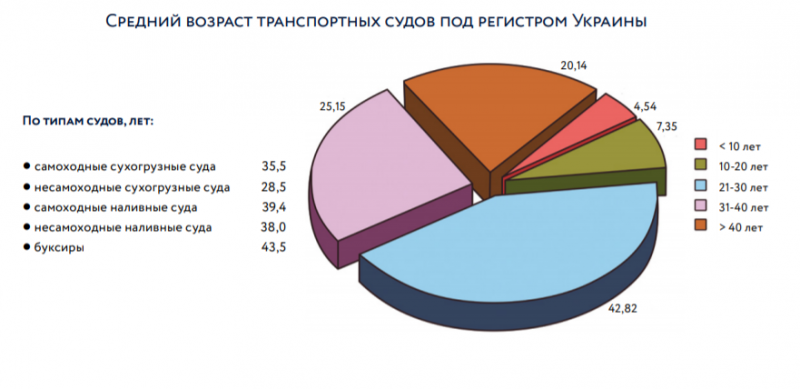

Реализовать европейский вектор развития грузового флота без обновления на новой технической базе будет практически невозможно. Даже с учетом пополнения флота в последние годы, средний возраст транспортных судов, находящихся под наблюдением Регистра судоходства Украины, составляет в среднем 35 лет.

Основными игроками на украинском рынке перевозки грузов на реках в настоящее время являются АСК «Укрречфлот», СК «АРГО», «Грейн Трансшипмент», СП «НИБУЛОН», «Аскет Шиппинг», «АгроВиста», «Енире», при этом только СП «НИБУЛОН» является комплексным оператором — перевозит свои грузы собственным флотом, имеет свои терминалы, а также судостроительные мощности. Остальные компании располагают только собственным флотом и терминалами.

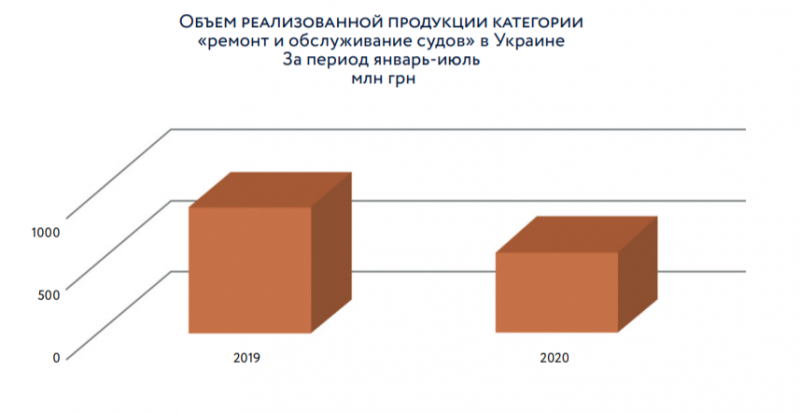

По данным Госстата рынок судоремонта в Украине в 2010-18 гг. показывал стабильный рост, за исключением понятного «проседания» в 2014 году. При этом, 2019-й год в целом повторил результаты предыдущего, с небольшим снижением. Причем на 2020 год многие эксперты и аналитики прогнозировали дальнейший рост.

Основные драйверы динамики рынка судоремонта и модернизации за последние 10 лет:

- устаревание флота — падение объема судов- «новостроев» в 5 раз по сравнению с периодом десятилетней давности;

- экономическая ситуация в мире заставляет судовладельцев экономить и стараться продлить жизнь существующему флоту.

В то же время в 2020 году, из-за пандемии коронавируса, которая только усилила негативные тренды на сырьевых рынках, ситуация для отрасли значительно ухудшилась. Дополнительными негативными факторами стали:

- Сокращение доходов судовладельцев доступного нам типоразмера судов по следующим причинам:

- перевод экспорта зерновых из России на глубоководные порты Новороссийска;

- спад на рынке металлопродукции и сокращение грузопотоков;

- сокращение потребления нефтепродуктов в результате пандемии коронавируса;

- дефицит ликвидности у судовладельцев из-за снижения доходов и ограниченности банковского кредитования;

- остановки и временный вывод из эксплуатации, в первую очередь, старых судов, имеющих большие эксплуатационные расходы;

- предоставление отсрочки судовладельцам на обязательные освидетельствования на срок карантина, некоторые судовладельцы продлили сертификаты и перенесли даты плановых ремонтов на вторую половину 2020 года.

- Большинство указанных факторов имеет временный характер, и мы рассчитываем на восстановление спроса на ремонты в конце 2020 – начале 2021 года.

- Вступление в силу новых экологических требований открывает возможности по экомодернизации судов, в частности, установку систем очистки балластных вод.

- Согласно данным Госстата, объем реализованной продукции категории «ремонт и обслуживание судов» в Украине за январь-июль 2020 снизился на 35% - до 584,3 млн грн.

- Значительное падение объемов вынудило судостроительные предприятия идти на снижение маржинальной рентабельности ремонта при фиксации текущего обменного курса гривны и предоставлении долгосрочных отсрочек оплаты после выхода судна с завода по окончании ремонта, что также создавало дополнительные риски по получению дохода.

Мы проанализировали сильные и слабые стороны рынка отечественного судоремонта. По итогам прошлого года количество ремонтных работ основных участников на внутреннем рынке составило: «Дунайсудоремонт» (Измаил) — 35, Ильичевский СРЗ (Черноморск) — 84, «НИБУЛОН» (Николаев) — 18, «Океан» (Николаев) — 16, «СМГ» (Херсон) — 76. У каждого игрока есть свои отличительные особенности и конкурентные преимущества.

В целом украинские предприятия имеют свои сильные стороны и большой потенциал:

- наличие собственной технической базы;

- накопленный опыт и высококвалифицированный штат техперсонала;

- географическое положение - в регионе сконцентрировано большое количество флота в размерениях, которые могут обслуживать заводы, находящиеся на входе в Днепр, Дунай, выход к морю;

- наличие прочных связей и долгосрочных отношений с рядом заказчиков;

- наличие специализированных учебных заведений в регионе для подготовки кадров.

Драйверами развития отечественной судостроительной отрасли могут стать:

- модернизация металлургической промышленности Украины и зарубежных стран;

- увеличение экспортного потенциала;

- укрепление конкурентных позиций в сегменте металлоконструкций;

- рост и развитие речного транспорта в Украине, как следствие – рост заказов на судостроение в Украине;

- стимулирование роста подготовки персонала — экскурсии на предприятия учащихся профильных учебных учреждений, повышение интереса к отрасли, продвижение информации о перспективности отрасли;

- развитие проекта Е40 (строительство судоходной трассы длиной более 2000 км, который хотят проложить по Висле, Припяти и Днепру, чтобы соединить Балтийское и Чёрное море);

- развитие военного флота страны.

К слабым сторонам можно отнести:

- устаревшие технологии, высокий износ парка оборудования;

- высокая себестоимость;

- недостаточная конкурентоспособность с верфями стран Черноморского региона;

- узкая специализация работ с черным толстолистовым металлом;

- «дорогое» финансирование;

- старение кадров;

- отсутствие государственной поддержки, финансовых программ, льготных таможенных и финансовых условий;

- отсутствие заинтересованности у молодежи в обучении в сфере судостроения / судоремонта;

- недостаточно сильные инструменты для обеспечения гарантий при отсрочке платежей заказчиками, что диктует рынок.

К возможным угрозам развития украинского судоремонта и судостроения можно отнести такие факторы:

- усложнение конкурентоспособности на мировом рынке из-за постоянных демпинговых инструментов стран Азии, государственная поддержка в Турции и других странах судостроительной отрасли;

- мировые кризисы подобные «COVID» в 2020 году;

- эскалация военного конфликта.

Что из себя представляет рынок судоремонта Черноморского бассейна?

Рынок судоремонта Черноморского бассейна в основном разделен между Турцией, Болгарией, Румынией и Украиной. Основной конкурент украинских судоремонтных предприятий — Турция, верфи которой имеют явное преимущество из-за своего выгодного месторасположения. В последнее время более активно начали работать болгарские верфи в Варне и Бургасе. В основном это происходит за счет загрузки российскими заказами, поскольку российские судовладельцы из-за дороговизны и напряженных политических отношений отказываются от услуг турецких и украинских верфей. Многие судовладельцы отказываются рассматривать судоремонт в Украине из-за политических рисков. Ужесточение контроля судов под флагом РФ, входящих во внутренние воды, аресты судов, делают невозможным нормальное продолжение сотрудничества с существующими и новыми заказчиками из РФ.

Период с ноября 2019 г. по март 2020 г. был сложным для владельцев судов «река-море», работающих в Черноморско-Средиземноморском регионе, в связи с отсутствием грузов и соответствующим снижением фрахтовых ставок. Многие суда начиная с февраля были поставлены в отстой вплоть до нового зернового маркетингового года (до июля).

В то же время, учитывая требования по обязательным плановым освидетельствованиям и ремонтам, после окончания неблагоприятных условий, учитывая накапливающийся отложенный спрос, можно рассчитывать на восстановление, и даже рост, рынка. Важно к этому моменту сохранить, и, по возможности, развить свои конкурентные позиции.

Какие мы видим перспективы развития украинского судоремонта

В сопоставимых с Украиной по территории Германии и Румынии доля речного транспортного сегмента составляет 13-27%. Перспективные планы Европейского Союза предусматривают, что к 2040 году железнодорожным и внутренним водным транспортом будет доставляться не менее 50% грузов, перевозимых на расстояние более 300 км.

Наиболее привлекательной является доставка грузов из бассейна Днепра в бассейн Дуная или на рейдово-перевалочные комплексы (РПК) Черного моря. Самым эффективным водным транспортом на сегодняшний день, с учетом особенностей украинских рек и характеристик прибрежных морских маршрутов, являются баржебуксирные составы (ББС) и составные суда (СС) смешанного «река-море» плавания (СП).

Для обеспечения оптимальной эффективности работы и окупаемости необходимо проектировать и строить ББС и СС специально для украинских условий. Преимуществом является также возможность использования такого флота в качестве временного плавхранилища для зерна. Важна проработка и создание судов / составов максимально возможных размеров для конкретных путевых условий, что обеспечивает наивысшую эффективность при перевозках массовых грузов. Согласно проведенному экономическому анализу, срок окупаемости новых судов составляет 6-9 лет, в зависимости от разных факторов: от фрахтовых ставок, от стоимости топлива и т.д. Характерными чертами нынешней ситуации на рынке являются: увеличение судовых партий при отгрузках зерновых грузов на российском рынке; снижение потребности в средне-и мелкотоннажном флоте «река-море» и как следствие высвобождение флота; низкие фрахтовые ставки на средне-и мелкотоннажный флот «река-море» и медленный рост ставок фрахта в сравнении с крупнотоннажным флотом; снижение дохода судовладельцев средне-и мелкотоннажного флота, вынужденные простои либо работа на пределе себестоимости; продление сроков ремонтов, отстой, экономия на ремонтах.

Возможны два варианта развития событий: либо текущая ситуация носит глобальный характер и в дальнейшем будет продолжение спада на рынке судоремонта для флота типа «река-море», либо это ситуация сезонно-ситуативная и к концу 2020 года в 2021 году мы будем наблюдать рост ставок фрахта, потребность во флоте и, соответственно, потребность поддержания судов в надлежащем эксплуатационном состоянии.

Корреспондент

Сергей Бохан